8. Questions and Answers / 问题与答案

| Publication 54 — Tax Guide for U.S. Citizens and Resident Aliens Abroad |

税务信息手册第54篇 海外美国公民和外籍居民税务指南 |

申报要求—地点、时间、及方式 / Filing Requirements—Where, When, and How

(1)美国所得税申报表何时提交?

✤通常情况下,对于采用日历年度的纳税人,美国所得税申报表的截止日期是4月15日。如果你是美国公民或居民,并且在到期日你的税务住所和实际住处都在美国和波多黎各以外,那么提交税表的截止日期会自动延后至6月15日。税表上显示的应纳税额的利息从4月15日起开始计算。

(2)我今年要去海外,预计会合乎海外劳动收入免税额的资格。我如何能够延期提交税表,应该何时提交税表,需要填写什么表格?

| a. | 你应该不晚于你的税表到期日提交表格-2350申请延期。表格-2350是一份特殊的表格,适用于那些预计会合乎资格的海外美国公民或居民,他们预计会满足正当居住测试或实际驻留测试,从而有资格获得海外劳动收入免税额、或者海外住房开支减除额或抵扣额,并且希望延期至合乎资格后再提交税表。 |

| b. | 如果延期获得许可,你应该在合乎资格之后、但不晚于许可的延期日提交税表。 |

| c. | 你必须提交税表-1040或1040-SR连同表格-2555。 |

(3)我的全部收入都符合海外劳动收入免税额的标准。我必须提交税表吗?

✤通常须提交。每个有收入的美国公民或居民都必须提交所得税申报表,除非未排除海外劳动收入免税额的总收入低于报税身份对应的金额。报税的收入门槛在第1章的报税要求中有讲解。

(4)去年11月我被公司派驻海外。我计划填写表格-2350延期提交我去年的税表,因为我预计会满足实际驻留测试而有资格获得海外劳动收入免税额。不过如果公司在那之前把我召回美国,那时候我发现不能获得免税额,我应该如何以及何时提交我的税表?

✤如果你的正常报税日期已过,那么应该尽快提交去年的税表-1040(2023年的税表-1040或1040-SR)。在税表中附加一份说明,指出你已经返回美国,不能获得海外劳动收入免税额。你必须在税表中申报你的全球收入。如果你在国外已经为海外收入缴税,也许可以把已付税款作为分项扣除额,或者用于抵免美国的所得税。不过如果你在正常到期日之后支付应纳税款,那么会收取从正常到期日至实际支付日期间的利息。

(5)我是美国公民,没有源自美国的应税收入,但有相当数额源自海外的收入。我是否需要提交美国所得税申报表?

✤是。所有美国公民和外籍居民的全球收入都会被美国征税。如果你已经为源自美国境外的收入向外国政府缴税,那么你可能获得海外税款抵免,把已付税款用于冲抵美国的所得税。表格-1116用来计算允许的抵免额。

(6)我是已经退休的美国公民,打算呆在海外。我还有向美国纳税的义务吗?

✤你对于美国的所得税义务跟居住在美国的退休人员须承担的纳税义务相同。(可参见本篇税务信息手册第1章中有关报税要求的讲解。)

(7)我作为海外正当居民的时间已经超过5年。我是否需要缴纳预估税款?

✤海外的美国纳税人与居住在美国境内的纳税人遵循相同的缴纳预估税款的要求。可参见第1章的预估税款项主题下的讲解。

海外纳税人不应该在其预估收入中包括他们已经或将要获得美国税收豁免的任何收入。

海外纳税人在计算预估税款时可以扣除估计的住房开支抵扣额。第一期预估税款的到期日是挣得收入当年的4月15日。

(8)是否可以用外币支票缴纳我的美国税?

✤通常只接受用美元支付所得税。不过如果你是富布赖特助学金的受赠者,可参见第1章的富布赖特助学金。

(9)我已经满足海外实际驻留测试,现正在提交两年的税表。我是否必须连同每份税表分别提交表格-2555?

✤是。每份要求获得海外收入优惠待遇的税表-1040或1040-SR都必须附带表格-2555。

(10)表格-2555加上附表-C或表格W-2是否构成一份税表?

✤不是。表格-2555、附表-C、表格W-2都只是附件,你仍然需要提交税表-1040或1040-SR,显示报税收入的来源以及要求获得的免税额、减除额、或抵扣额。

(11)在“表格-2350:申请延期提交美国所得税申报表”上,我填写的是将会满足实际驻留测试而获得海外劳动收入免税额。如果我满足正当居住测试,是否可以此为依据报税?

✤是。只要符合要求,你可以通过任何一项测试来获得海外劳动收入免税额和海外住房开支减除额或抵扣额。你不是必须满足填写在延期申请上的测试。不过,你必须确保不晚于表格-2350上获准的延期日期提交税表-1040或1040-SR,因为在该日期之后提交税表可能被处以延时罚款。

如果你在根据实际驻留测试而获准的延期日之前无法满足正当居住测试,那么再申请新的延期,延至你预计会满足正当居住测试之后的30天。

(12)我是美国公民,去年在美国工作了6个月。去年7月我接受了海外工作,预计会合乎海外劳动收入免税额的资格。我是否应该就前6个月在美国赚取的收入提交一份税表并缴税,然后在合乎资格后再就后6个月的收入提交另一份税表?

✤不是。你可以选择以下两种方法之一提交你的税表:

| a. | 你可以不晚于正常截止日期提交你的税表,申报所有的收入,不排除海外劳动收入,并缴纳相应的税款。在你有资格获得免税额之后,再提交一份修订后税表1040-X,附上表格-2555,要求退还超额缴纳的税款。 |

| b. | 你可以填写表格-2350申请延期,从而推迟提交税表,延至你预计会满足正当居住测试或实际驻留测试之后的30天,到那时候才提交你的税表,其中反映海外劳动收入免税额。这样你只需申报一次,并且避免超额缴税和等待退税。不过,延期报税会被收取应纳税额对应的利息,而提交税表后45天内收到的退税不会包含利息。 |

(13)我是美国公民;已经在海外生活很多年,最近才认识到我应该提交美国所得税申报表。我该如何纠正这些年来未报税这项疏忽?

✤尽快提交逾期的税表,说明你延迟提交的原因。关于提交这些税表的建议,你应该联系联邦税务局相关人员。

(14)2016年我有资格获得海外劳动收入免税额,但我没有在2017年提交的税表上要求获得这些免税额。随同税表我全额缴纳了税款。现在我可以要求退税吗?

✤要求退还这笔税款为时已晚,因为提出退税申请必须在提交税表之日起3年内或缴纳税款之日起2年内,以较晚日期为准。在到期日之前提交的税表会被视为是在到期日提交。

满足正当居住测试或实际驻留测试的要求 / Meeting the Requirements of Either the Bona Fide Residence Test or the Physical Presence Test

(1)我最近来到X国为橙色牵引车公司工作,预计会在这里工作5年或6年。我的理解是呆满1整年以后就有资格根据正当居住测试获得免税额或抵扣额;是这样吗?

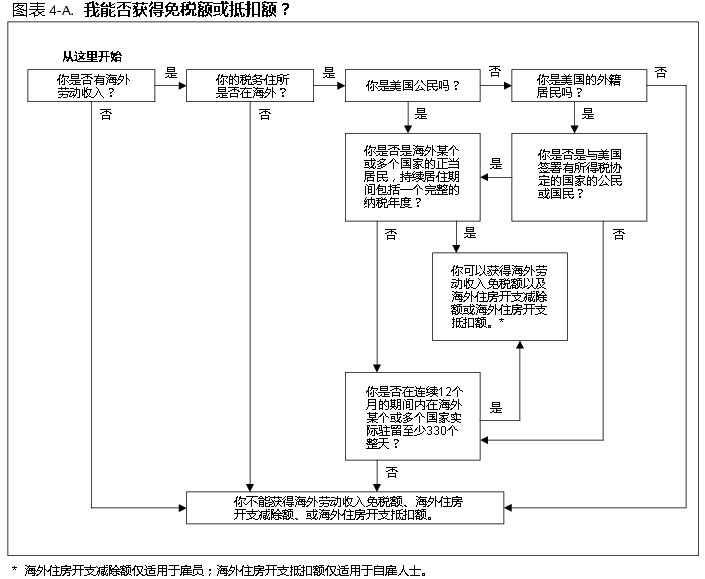

✤不一定。相关法律规定,要满足此项测试而获得海外劳动收入免税额、海外住房开支减除额、或海外住房开支抵扣额,纳税人必须是海外某个或多个国家的正当居民,持续期间包括一个完整的纳税年度。

如果跟大多数美国公民一样,你也是依照日历年度提交纳税申报表,那么法律所指的纳税年度即为任何特定年份的1月1日至12月31日。除非你于1月1日在X国定居,否则你需要多于1年的时间才能成为海外的正当居民。不过,一旦你达到合格的要求期间,你有权获得的免税额、减除额、或抵扣额从你开始正当居住之日起计算。

(2)我的理解是实际驻留测试只要求在连续12个月的期间内在海外实际停留至少330天;请问正当居住测试的标准是什么?

✤要成为海外的正当居民,你必须表明去到某个国家是打算无限期或长时期停留在那里,并且为此目的,你把家安顿在那个国家。考虑的因素包括居住的房屋类型、你的家人是否与你同行、签证类别、雇佣协议、以及其它显示你是否在海外无限期或长时期停留的相关因素。

要通过此项测试来获得海外劳动收入免税额或者海外住房开支减除额或抵扣额,在海外居住的期间必须包括1个完整的纳税年度(通常为1月1日–12月31日),不过一旦满足此项时间要求,你可以从实际居住开始之日起计算免税额、减除额、和抵扣额。

(3)为达到“持续期间包括1个完整的纳税年度”,我是否必须整年实际停留在海外某个国家?

✤不是。“持续”是指正当居住的形式,而不是指个人的实际停留。在海外正当居住期间,即使在第1个完整的年度中,你也可以短暂临时地离开那个国家,回到美国或去其它地方度假甚至出差。为保持你作为海外正当居民的身份,你必须有明确的打算要返回到你的海外住所,不会在旅行中无故拖延。

(4)我是美国公民,2022年是X国的正当居民。2023年1月15日,我接到通知将被调派到Y国。我被召回到纽约90天熟悉相关情况, 然后去到Y国并一直呆在那里。虽然1月1日我不在Y国,但我是X国的正当居民,并且2023年12月31日我在Y国。我的家人一直在X国,直到我熟悉情况结束,家具什物也直接搬到我的新驻地。2023年我是不是海外正当居民,还是必须等到2024年结束才算?

✤因为你没有打断海外居住期间,所以2023年你仍然是海外正当居民。

(5)由于生病,我在呆满海外劳动收入免税额要求的期间之前返回美国。我能否获得海外居住期间对应的免税额?

✤不能。你不能够获得任何海外劳动收入免税额,因为你没有满足正当居住测试或实际驻留测试的期间要求。如果你在海外已经为赚取的收入缴过税,也许可以在美国报税时将其作为费用抵扣或税款抵免。

(6)美国的外籍居民能否依据正当居住测试或实际驻留测试获得免税额或抵扣额?

✤美国的外籍居民如果满足实际驻留测试的要求,那么有资格获得海外劳动收入免税额、海外住房开支减除额、或海外住房开支抵扣额。如果是跟美国签署有所得税协定的某个国家的公民或国民,那么这些外籍居民也可以依据正当居住测试来达到合格要求。

(7)去年8月13日,我离开美国去到Z国,为戈登制造公司工作。我预计能够依据实际驻留测试来排除我的海外劳动收入,因为我计划在Z国至少呆1年。但是我被重新调派回美国,并于今年7月1日离开Z国。我能否排除海外劳动收入?

✤不能。你不能够排除在Z国挣得的任何收入,因为你没有在海外停留满足实际驻留测试所需要的至少330个整天。

海外劳动收入 / Foreign Earned Income

(1)我是在海外工作的美国政府雇员。我在海外期间挣得的全部或部分政府收入是否符合海外劳动收入免税额的条件?

✤不符合。海外劳动收入免税额适用于你的海外劳动收入。就此项优惠而言,美国政府或其机构支付给雇员的薪酬不会被当作海外劳动收入。

(2)我满足正当居住测试,从而有资格获得海外劳动收入免税额。我的海外劳动收入是否包括从美国收到的股息以及从海外银行账户收到的利息?

✤不包括。海外劳动收入仅指在海外付出劳动挣得的收入。投资收益不是劳动收入。无论如何,你必须将其计入税表-1040或1040-SR上填报的总收入中。

(3)公司为我的海外收入支付所得税。这是应税报酬吗?

✤是。这笔钱是对应你所提供服务的报酬。公司为你支付的税款应该填报在税表-1040或1040-SR第1h行、以及表格-2555第IV部分第22f行。

(4)我住在海外一座城市的公寓中,房租由雇主支付。我应该在收入中包括雇主支付的金额(每月$1,200美元)还是美国同等住房的公允租赁价值(每月$800美元)?

✤你必须在收入中包括所提供的设施在当地的公平市场价值(FMV);通常是你的雇主支付的金额。公平市场价值可以不包括在收入中的情形在第4章的餐食和住宿排除段落中有讲解。

(5)我的美国雇主把薪资直接存入我的美国银行帐户。该收入算是在美国赚取,还是算作海外劳动收入?

✤如果你赚取这些收入是在美国境外提供服务,那么你的收入是在海外挣得。你是由美国雇主支付薪资以及你的薪资是直接转存入你的美国银行帐户都不关紧要。薪水、工资、佣金、及其它个人服务收入的来源地是你提供服务的地方。

(6)哪些地方被视作外国?

✤就海外劳动收入免税额和海外住房开支减除额或抵扣额而言,在美国以外的其它国家主权治下的领土是外国。美属领地不是外国。

(7)劳动收入来源地是指什么?

✤劳动收入来源地是指付出劳动挣得收入的地方。换句话说,在海外某个国家工作获得的收入就是源自那个国家。海外劳动收入免税额和海外住房开支减除额或抵扣额仅限于源自外国的劳动收入。

海外劳动收入免税额 / Foreign Earned Income Exclusion

(1)我有资格获得海外劳动收入免税额,2023年我的收入超过$120,000美元。我是否可以获得$120,000美元的最大免税额?

✤不一定。尽管你有资格获得海外劳动收入免税额,但你可能不是在整个纳税年度都满足正当居住测试或实际驻留测试。如果你不是在整个纳税年度都满足其中某项测试,那么必须根据当年中满足某项测试的天数来按比例划分最大免税额。

(2)我怎样才能有资格获得海外劳动收入免税额?

✤要合乎资格,你必须在海外有税务住所,必须是美国的公民或外籍居民。你必须是海外某个或多个国家的正当居民,持续期间包括一个完整的纳税年度;或者你必须在连续12个月的期间内,在海外某个或多个国家实际驻留至少330个整天。美国公民可以依据任何一项测试来合乎资格。实际驻留测试适用于所有的外籍居民,正当居住测试适用的外籍居民必须是跟美国签署有所得税协定的某个国家的公民或国民。

在你整个的居住或停留期间,你的税务住所必须始终在海外某个或多个国家。就测试要求而言,你的实际驻留期间是你呆在国外的330个整天,而不是涵盖那些天数的连续12个月。

(3)我的海外劳动收入免税额不能超过我的海外劳动收入,是这样吗?

✤是。每年的免税额限制为扣除海外住房开支减除额之后的海外劳动收入。挣得海外劳动收入期间,你必须在海外有税务住所,同时满足正当居住测试或实际驻留测试。

(4)我和妻子都在工作,住在一起,共同报税。我们都合乎资格主张海外劳动收入免税额。我们是否可以分别计算海外劳动收入免税额和海外住房开支减除额?

✤你们可以分别计算海外劳动收入免税额,因为你们两人都有海外劳动收入。你们各自的免税额都不能超过自己的海外劳动收入。你们必须共同计算海外住房开支减除额。更多细节可参见第4章的已婚夫妇。

社会保障金及铁路退休福利 / Social Security and Railroad Retirement Benefits

(1)美国的社会保障福利需要纳税吗?

✤美国公民和外籍居民收到的福利可能需要纳税,取决于纳税人的收入总额和报税身份。根据某些协定,美国的社会保障福利如果被居住国征税,那么在美国免税。

美国的公民或居民从其它国家收到的类似于社会保障金的福利可能需要纳税。(参见美国与各国签订的税收协定知悉某份协定赋予的优惠。)

(2)作为美国的公民或外籍居民,我该如何计算应纳入到总收入中的美国社会保障福利?

✤参见税务信息手册第915篇以确定你是否得把福利计入到收入中。

(3)铁路退休福利如何征税?

✤第1级铁路退休福利中相当于社会保障金的部分——假设该铁路员工涵盖在社会保障体系而不是铁路退休体系之下,会比照如上所述的社会保障福利同样处理。

第1级福利中没有被视为社会保障金的其它部分会被当作私营退休金或养老金,跟第2级铁路退休福利同样对待。退休金和养老金在第4章的劳动收入和非劳动收入段落中有讲解。既定的双重福利和补充年金也会被视为私营退休金,但要全额课税。

第1级福利中相当于社会保障金的部分以及任何特殊保障福利会显示在你从铁路退休局收到的表格RRB-1099上。第1级中的课税部分、第2级、既定的双重福利、以及补充年金会显示在你从铁路退休局收到的表格RRB-1099-R上。

社会保障税金和自雇税 / Social Security Tax and Self-Employment Tax

(1)我是一名牧师,有海外劳动收入,预计会合乎海外劳动收入免税额的资格。我该如何缴纳自雇税?

✤提交税表-1040或1040-SR连同附表-SE(税表-1040)和表格-2555。在附表-SE(税表-1040)上计算出你的自雇税,并将其作为应纳税额填入附表-2(税表-1040)。

(2)因为我预计会合乎海外劳动收入免税额的资格,所以我申请并获准延期至2025年1月30日提交我的2023年税表。但是我需要为配偶的收入缴纳自雇税,我是否应该截至正常到期日提交一份2023年的税表,缴纳自雇税,然后在我合乎免税额的资格时再提交另一份税表?

✤不是。如果你已获准延期,那么不需要截至到期日提交2023年的税表-1040或1040-SR(正常所得税申报表)。作为替代,你应该支付足够的预估税款,包括自雇税和减去可排除收入后对应的所得税。

所得税预扣 / Income Tax Withholding

(1)我在海外并有资格获得海外劳动收入免税额,如何才能让雇主停止从薪资中预扣联邦所得税?

✤向你的雇主提交一式两份的声明,要求减少预扣税款,因为你满足正当居住测试或实际驻留测试。同时参见下面的问题。

(2)联邦税务局是否提供某种表格,让雇员用来要求雇主停止从预计会作为海外劳动收入而被排除掉的薪资中预扣所得税?

✤是。表格-673是一份声明示例,可以由预计会满足正当居住测试或实际驻留测试而有资格获得海外劳动收入免税额的个人使用。

(3)我是居住在海外的美国公民,有源自美国的股息和利息收入,这些股息和利息被预扣掉30%的税。我该如何扭转这种情况?

✤提交表格W-9(指出你是美国公民)给向你支付预扣掉税金的股息和利息的机构。他们有权停止对支付给你的款项预扣30%的所得税。

(4)我是美国公民,有源自美国的预扣掉税金的股息和利息收入,我应该在税表中申报股息和利息净额,还是申报总额同时把预扣掉的税金作为税款抵免?

✤你必须申报收入总额,同时把预扣掉的税金作为税款抵免。这样对你有利,因为预扣掉的税金可以从应付税款中全额扣除。还建议你在税表上附加一份说明,解释这项税款抵免,这样对于允许的抵免额就不会有任何疑问。

各种抵扣项目 / Deductions

(1)我没有分项罗列扣除额,是否可以要求获得海外税款抵免?

✤是。即使没有分项罗列扣除额,你仍然可以要求获得海外税款抵免。

(2)去年夏天我从欧洲带回些东西时缴纳了关税。我能否把关税计入其它可抵扣的税款?

✤不能。关税跟联邦特许税一样不可抵扣。

(3)哪些海外税款可以抵扣?

✤通常情况下,海外所得税可以作为分项扣除额用于抵扣。只有在你没有主张海外税款抵免时,海外所得税才可以抵扣。为被排除的收入缴纳的海外所得税不能作为分项扣除额。

其它海外税款,诸如不动产税或个人财产税,只有在贸易、经营、或创造收入的过程中产生才可以抵扣。

附注:如果可行,海外所得税通常作为税款抵免,因为在大多数情况下这样更有利。

奖学金和学术奖金获得者 / Scholarship and Fellowship Grantees

(1)我是富布赖特助学金获得者。我必须在税表上附加些什么文件?

| a. | 富布赖特助学金获得者无须填写特殊的税务表格;只须提交常规的税表-1040或1040-SR。 |

| b. | 如果你要求奖学金或学术奖金免税,那么提交相关手册和往来信函说明该项奖励及你的职责。 |

| c. | 如果你在海外并且希望用外币支付税款,那么应该提交经认证的声明,指出你是富布赖特助学金获得者,并且至少70%的助学金是以不可兑换的外币支付。 |

(2)我获得应纳税基金在海外教书讲课。我可以扣除哪些费用?

✤你也许可以扣除旅行、餐食、和住宿费用,如果你短暂离开平时的工作地点。关于扣除旅行、餐食、和住宿费用的更多资讯,可参见“税务信息手册第463篇-旅行&礼物&汽车费用”。

常规税务问题 / General Tax Questions

(1)联邦税务局工作人员能否推荐填报税表的税务从业人士?

✤不能。联邦税务局雇员不得推荐填报所得税申报表的税务从业人士。

(2)我刚提交我的纳税申报表。该如何查看退税状态?

✤可参见纳税申报表说明中的“退税信息”。

(3)我没有收到去年税表上的退税。我能否用来抵免今年的税款?

✤不能。那样会给两年的税表造成问题。如果你去年的退税过期未付,那么打电话或写信给联邦税务局。如果你写信给联邦税务局,务必在信中写明你的社会安全号(或纳税人识别号)。

(4)我上周提交税表时忘记了利息收入。我应该怎么办?

✤要更正此类错误,你应该填写修订后税表1040-X。记得包括遗漏的利息收入,重新计算税额,尽快将税表连同额外的应付税款发送到你先前提交税表的联邦税务局办公室。你也许可以电子方式提交修订后税表1040-X。

采用修订后税表1040-X来更正任何年份提交的个人税表-1040或1040-SR,只要未过期限(通常是报税截止日期后3年内或缴纳税款后2年内,以较晚者为准)。

(5)我是美国公民,预计会合乎海外劳动收入免税额的资格,我的所有海外收入(全部是薪资)将免征美国所得税。对于该纳税年度中为这些薪资缴纳给外国的所得税,我能获得任何税收优惠吗?

✤不能。对于依据海外劳动收入免税额而免征美国所得税的收入,你不能把为之缴纳给外国的税款作为税款抵免项或费用抵扣项。

(6)我是身居海外的美国公民。我曾经借款给一个非居民外国人,后来那个人破产。我是否可以把这笔钱作为坏账损失?

✤是。这笔损失应该作为短期资本损失填报在附表-D(税表-1040)。你有责任证明借贷的真实性、随后的破产、以及借款能否收回。

(7)美国跟哪些国家签署有税收协定?

✤在网页 IRS.gov/Individuals/International-Taxpayers/Tax-Treaty-Tables 的税收协定目录下的列表-3中,罗列着跟美国签署有所得税协定的国家。

(8)我是美国公民,已退休,居住在欧洲。我唯一的收入来自美国,已经在美国缴税。在我居住的国家那些收入又被征税。我该如何避免双重征税?

✤如果你居住在跟美国签署有所得税协定的国家,那么协定中通常会包含消除双重征税的条款。许多税收协定为各种收入提供税率削减。对于缴纳给其中一个国家的税款,协定通常在另一个国家提供对等抵免。未签署协定的国家也可能根据其法律给予相同类型的抵免。

如果在签署有税收协定的国家被双重征税,而你无法让该国的税务机构解决问题,那么可以联系美国的主管部门寻求帮助。有关请求介入的信息可参见第6章。

(9)减去海外劳动收入免税额和住房开支减除额以后,我的总收入是$5,000美元的应税工资。我是否有资格主张劳动收入抵免?

✤不行。如果你主张海外劳动收入免税额、海外住房开支减除额、或海外住房开支抵扣额,那么就不能主张劳动收入抵免。

(10)我要主张海外劳动收入免税额;还能否获得额外的孩童税款抵免?

✤不能。如果你主张海外劳动收入免税额、海外住房开支减除额、或海外住房开支抵扣额,那么就不能获得额外的孩童税款抵免。

(11)去年5月,我的雇主把我调派到波多黎各的办公室。我的理解是在波多黎各挣得的薪水无须纳税;是这样吗?

✤只要你的雇主不是美国政府部门,那么源于波多黎各的所有收入都免征美国税,如果你在整个纳税年度都是波多黎各的正当居民。你移居波多黎各那年从波多黎各赚取的收入不免税。你移居波多黎各那年向波多黎各政府支付的税款可以在表格-1116中作为海外税款抵免。

(12)我是美国公民,已经跟非居民外国人结婚。我是否有资格采用家庭户主税率?

✤是。尽管你的非居民外籍配偶不能让你合乎家庭户主的资格,但是如果你为合乎资格的孩子或其他亲属维持住家,那么可能有资格采用家庭户主税率。

如果你的配偶在该年中的任何时候曾经是非居民外国人身份,并且你没有选择把你的非居民外籍配偶当作外籍居民,那么在考虑家庭户主报税身份时,你会被当作未婚。你必须扶养另外的合乎资格者并且满足其它测试才能以家庭户主报税。你可以采用税额表格的家庭户主列或税额计算工作表的第D节。

可能有利的作法是选择把你的非居民外籍配偶当作美国居民,提交共同纳税申报表。不过一旦作出这项选择,就必须申报你自己和配偶的全球收入。

关于家庭户主报税身份的更多资讯,可参见税务信息手册第501篇。

罚款和利息 / Penalties and Interest

(1)在正常的报税截止日期之时,我的税务住所和实际住处都在美国和波多黎各以外,我因此而获准延期至6月15日提交税表,这项延期是否让我不必支付4月15日未付税款的利息?

✤不是。无论是自动延期还是书面申请的延期,都不能免除你的应付税款在4月15日以后产生的利息。利息应该包括在你的付款中。

(2)如果我暂缓提交税表直到有资格获得海外劳动收入免税额,我将被收取未付税款的利息。为避免被收取利息,我能否按时提交税表,只申报应税收入,不包括我在合乎资格后可免税的海外薪资?

✤不能。如果你在合乎免税资格之前提交税表,那么必须申报所有的收入,包括在海外付出劳动挣得的收入,并且为全部收入纳税。合乎资格后,你可以排除海外劳动收入要求退税。如果你推迟提交税表,那么避免税表上应付税款产生利息的办法是,在提交表格-2350申请延期时支付你预估的税款,或者支付足够的预估税款以涵盖你预计会显示在税表上的应纳税额。

以上内容可能不适合当前年度;最近更新版本可见:

http://tax.angelcorp.net/pub-54/#question-and-answer

| Previous Chapter / 上一章 | Content / 目录 |